Atuário

Você sabia ...

Arranjar uma seleção Wikipedia para as escolas no mundo em desenvolvimento sem internet foi uma iniciativa da SOS Children. Patrocinar uma criança para fazer uma diferença real.

Danos causados por furacão Katrina . Atuários precisa para estimar níveis de longo prazo de tais danos, a fim de precificar com precisão de seguros de propriedade e definir apropriado reservas. | |

| Ocupação | |

|---|---|

| Names | Atuário |

| Sectores de actividade | Seguros, Resseguro, Os planos de pensões Programas de assistência social |

| Descrição | |

| Competências | Matemática , finanças , habilidades analíticas, conhecimento do negócio |

| Educação necessária | Veja Credenciamento e exames |

Atuário é um profissional de negócios que lida com o impacto financeiro da risco e incerteza. Atuários fornecer avaliações de especialistas de sistemas de segurança financeira, com foco em sua complexidade, sua matemática, e seus mecanismos (Trowbridge 1989, p. 7).

Escrivães matematicamente avaliar a probabilidade de eventos e quantificar os resultados contingentes, a fim de minimizar as perdas financeiras associadas com eventos incertos indesejáveis. Uma vez que muitos eventos, como a morte, não pode ser evitado, é útil tomar medidas para minimizar o seu impacto financeiro quando eles ocorrem. Estes riscos podem afectar ambos os lados do balanço, e requerem gestão de ativos, gestão de passivos, e as habilidades de avaliação. Habilidades analíticas, conhecimento do negócio e compreensão do comportamento humano e os caprichos de sistemas de informação são necessários para projetar e gerenciar programas que controlam risco (BeAnActuary 2005a).

A profissão tem consistentemente classificada como uma das mais desejadas em vários estudos ao longo dos anos. Em 2006, um estudo realizado pela US News & World Report incluído atuários entre as 25 Melhores Profissões que espera será em grande demanda no futuro (Nemko 2006). Em 2010, um estudo publicado pela procura de emprego site CareerCast classificados atuário como a No. 1 emprego nos Estados Unidos (Needleman 2010). O estudo utilizou cinco critérios fundamentais para classificar empregos: ambiente, renda, perspectivas de emprego, exigências físicas e stress. Em 2012, o mesmo estudo classificou a profissão como o segundo melhor trabalho (Thomas 2012).

Disciplinas

Atuários ' disciplinas incluem seguros vida; saúde; pensões, anuidades, e gestão de activos; programas de bem-estar social; propriedade; acidente; seguros gerais; e resseguros. Vida, saúde e previdência atuários lidar com risco de mortalidade, morbidade , ea escolha do consumidor em relação à utilização contínua de medicamentos e serviços médicos, risco e risco de investimento. Produtos de destaque em seu trabalho incluem seguro de vida, anuidades, pensões, hipoteca e seguro de crédito, de curto e longo prazo deficiência, e assistência médica, odontológica, contas de poupança de saúde e seguro de cuidados de longo prazo. Em adição a estes riscos, programas de seguro social são muito influenciados por opinião pública, política , restrições orçamentárias, mudando dados demográficos e de outros factores, tais como tecnologia médica, a inflação e custo de considerações de vida (Bureau of Labor Statistics 2009).

Atuários Casualty, também conhecidos como não-vida ou atuários de seguros em geral, lidar com os riscos que podem ocorrer a pessoas ou propriedades que não sejam riscos relacionados com a vida ou a saúde de uma pessoa. Produtos de destaque em seu trabalho incluem seguro automóvel, seguro de proprietário, seguro de propriedade comercial, a compensação dos trabalhadores, seguro de título, seguro de malversação, seguro de responsabilidade civil produtos, diretores e seguro de responsabilidade civil, ambiental e seguro marítimo, seguro contra terrorismo e outros tipos de seguro de responsabilidade civil. Produtos de resseguro tem que acomodar todos os produtos mencionados anteriormente, e, além disso, a reflectir adequadamente os crescentes riscos de longo prazo associados com a mudança climática , litigiosidade cultural, actos de guerra , terrorismo e política (Bureau of Labor Statistics 2009).

Ambas as principais classes de atuários também são chamados por seus conhecimentos em gerenciamento de riscos corporativos (Bureau of Labor Statistics 2009). Isto pode envolver análise financeira dinâmica, testes de estresse, a formulação de políticas de riscos corporativos, bem como a criação e funcionamento de departamentos de riscos corporativos (Instituto e Faculdade de Atuários 2011b). Atuários também estão envolvidos em outras áreas do indústria de serviços financeiros, e podem estar envolvidos na gestão de crédito corporativo, as avaliações da empresa, eo desenvolvimento de ferramentas (Bureau of Labor Statistics 2009).

História

Necessidade de seguro

Os requisitos básicos de interesses comuns deu origem a partilha de riscos desde o alvorecer da civilização . Por exemplo, pessoas que viveram suas vidas inteiras em um acampamento tinha o risco de incêndio, o que deixaria a sua banda ou família sem abrigo. Depois de base troca veio à existência, formas mais complexas desenvolvidas para além de uma base trocar economia e as novas formas de risco manifestado. Comerciantes que embarcam em viagens comerciais trazia o risco de perder bens que lhes foram confiados, os seus próprios bens, ou até mesmo suas vidas. Intermediários desenvolvido para armazenagem e comércio de bens, e que muitas vezes sofria de risco financeiro. Os principais fornecedores em qualquer famílias estendidas ou agregado familiar sempre corria o risco de morte prematura, deficiência ou enfermidade, deixando seus dependentes para morrer de fome. Contratos de crédito era difícil se o credor preocupado com reembolso em caso de morte do mutuário ou enfermidade. Alternativamente, as pessoas às vezes viveu muito tempo a partir de uma perspectiva financeira, exaurindo as suas poupanças, se houver, ou tornar-se um fardo para os outros na família ou sociedade (Lewin 2007, p. 3).

As primeiras tentativas

No mundo antigo, não havia sempre espaço para o doente, sofrimento, deficientes, idosos, ou a má-estes não eram muitas vezes parte do consciência cultural das sociedades (Perkins, 1995). Métodos iniciais de proteção, além do apoio normal da família alargada, envolvido caridade ; organizações religiosas ou vizinhos iria recolher para os desamparados e necessitados. Em meados do século 3, 1500 povo sofredor estavam sendo apoiados por operações de caridade em Roma (Perkins, 1995). Proteção de caridade ainda é uma forma ativa de apoio para o dia de hoje (GivingUSA 2009). No entanto, recebendo a caridade é incerto e é muitas vezes acompanhada por estigma social. Elementar acordos de ajuda mútua e pensões fez surgir na antiguidade (Tucídides). No início do Império Romano , as associações foram formadas para atender as despesas de sepultamento, cremação e monumentos-precursores para enterro seguro e mútuas. Uma pequena quantia foi paga para um fundo comum em uma base semanal, e após a morte de um membro, o fundo cobriria as despesas de ritos e sepultamento. Essas sociedades, por vezes, vendeu ações na construção de columbários, ou enterro abóbadas, detidos pelo fundo-a precursora companhias de seguro mútuo (Johnston 1903, §475-§476). Outros exemplos precoces de mútuo garantia e pactos de garantia pode ser rastreada até a várias formas de comunhão dentro dos clãs saxões da Inglaterra e seus antepassados germânicos, e para a sociedade Celtic (Empréstimo 1992).

Seguros não-vida começou como um hedge contra a perda de carga durante a viagem do mar. Relatos de tais garantias ocorrem nos escritos de Demóstenes , que viveu no século 4o BCE (Lewin 2007, pp. 3-4). Os primeiros registros de uma política oficial de seguros não-vida vêm de Sicília, onde há registro de um contrato século XIV para garantir um carregamento de trigo (Sweeting 2011, p. 14). Em 1350, assumiu Lenardo Cattaneo "todos os riscos de ato de Deus ou do homem, e de perigos do mar" que pode ocorrer a uma transferência de trigo da Sicília para Túnis, até um máximo de 300 florins. Para isso, ele foi pago um prémio de dezoito por cento (Lewin 2007, p. 4). Na terminologia atual, isso seria um contrato marinho oceano para uma-on-line taxa de 18%.

Desenvolvimento da teoria

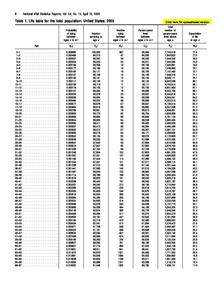

O século 17 foi um período de avanços extraordinários em matemática na Alemanha, França e Inglaterra. Ao mesmo tempo, houve um desejo de rápido crescimento e precisa colocar a avaliação de risco pessoal em uma base mais científica. Independentemente um do outro, juros compostos foi estudado e teoria da probabilidade surgiu como uma disciplina matemática bem compreendida. Outro avanço importante veio em 1662 a partir de uma Londres Draper nomeado John Graunt, que mostrou que havia padrões previsíveis de longevidade ea morte em um grupo definido, ou coorte, de pessoas, apesar da incerteza sobre a longevidade futuro ou mortalidade de qualquer pessoa individual. Este estudo tornou-se a base para o original tabela de vida. Agora era possível estabelecer um regime de seguros para fornecer seguro de vida ou de pensões para um grupo de pessoas, e para calcular com algum grau de precisão o quanto cada pessoa do grupo deve contribuir para um fundo comum assumida para ganhar uma taxa fixa de interesse. A primeira pessoa a demonstrar publicamente como isso poderia ser feito era Edmond Halley . Além da construção sua própria mesa vida, Halley demonstrado um método de usar a tabela para calcular a vida alguém prémio de uma determinada idade devem pagar para comprar uma anuidade de vida (Halley 1693).

Atuários início

O trabalho pioneiro de James Dodson no sistema do prémio de nível levou à formação da sociedade para a Equitable Assurances na vida e sobrevivência (agora conhecido como Equitable Life), em Londres, em 1762. Esta foi a primeira empresa de seguro de vida para usar as taxas de prémio que foram calculados cientificamente para políticas de vida a longo prazo, utilizando o trabalho de Dodson. A empresa continua a existir, embora tenha executado em dificuldades recentemente. Após a morte de Dodson em 1757, Edward Rowe Mores assumiu a liderança do grupo que eventualmente se tornou a Sociedade para a Equitable Assurances em 1762. Foi ele quem especificou que o chefe oficial deve ser chamado um "escrivão" (Ogborn 1956, p. 235). Anteriormente, o uso do termo tinha sido restringida a um funcionário que registrou as decisões, ou 'atos', de tribunais eclesiásticos, nos tempos antigos, originalmente, o secretário do Senado romano, responsável pela organização do Acta Senatus (Ogborn 1956, p. 233). Outras empresas que originalmente não usam tais métodos matemáticos e científicos na maioria das vezes falharam ou foram forçados a adotar os métodos pioneira da Equitable (Bühlmann 1997, p. 166).

Desenvolvimento da profissão moderna

Nos séculos 18 e 19, a complexidade computacional foi limitado a cálculos manuais. Os cálculos reais necessários para calcular os prémios de seguro justas são bastante complexos. Os atuários da época desenvolveram métodos para construir tabelas facilmente utilizadas, com aproximações sofisticadas chamadas funções de comutação, para facilitar oportuna, precisa, cálculos manuais de prémios (Slud 2006). Ao longo do tempo, as organizações atuariais foram fundadas para apoiar e promover os dois atuários e ciências atuariais, e para proteger o interesse público, garantindo padrões de competência e éticos (Hickman 2004, p. 4). No entanto, os cálculos permaneceu pesado, e atalhos atuariais eram comuns. Atuários não vida seguindo os passos de seus compatriotas de vida no início do século 20. Nos Estados Unidos, a revisão de 1920 as taxas de compensação dos trabalhadores levou mais de dois meses de trabalho em torno do relógio por dia e de noite as equipes de atuários (Michelbacher 1920, 224 pp., 230). Na década de 1930 e 1940, no entanto, fundamentos matemáticos rigorosos para Foram desenvolvidos processos estocásticos (Bühlmann 1997, p. 168). Atuários pode agora começar a prever prejuízos usando modelos de eventos aleatórios em vez de métodos determinísticos. Computadores revolucionou ainda mais a profissão atuarial. A partir de papel e lápis para punchcards para microcomputadores, a capacidade de modelagem e previsão do atuário tem crescido exponencialmente (MacGinnitie 1980, pp. 50-51).

Outro desenvolvimento moderno é a convergência de moderno teoria financeira com a ciência atuarial (Bühlmann 1997, pp. 169-171). No início do século 20, os atuários foram desenvolver muitas técnicas que podem ser encontrados em teoria financeira moderna, mas por várias razões históricas, esses desenvolvimentos não conseguiu muito reconhecimento (Whelan 2002). No entanto, no final de 1980 e início de 1990, houve um esforço distinto para atuários para combinar teoria financeira e métodos estocásticos em seus modelos estabelecidos (D'arcy, 1989). Hoje, a profissão, tanto na prática como no currículos de educação de muitas organizações atuariais, combina tabelas, modelos de perda, métodos estocásticos e teoria financeira (Feldblum 2001, pp. 8-9), mas ainda não está completamente alinhada com modernas economia financeira (Bader & Gold 2003).

Responsabilidades

Atuários usar as habilidades em matemática , economia , ciência da computação , finanças , probabilidade e estatística , e de negócios para ajudar as empresas a avaliar o risco de certos eventos que ocorrem e formular políticas que minimizem o custo desse risco. Por esta razão, os atuários são essenciais para o setor de seguros e resseguros, quer como empregados ou como funcionários consultores; para outras empresas, incluindo patrocinam planos de pensão; e ao governo agências como o Departamento do Governo escrivão no Reino Unido ou a Administração da Segurança Social em os EUA. Atuários montar e analisar os dados para estimar a probabilidade eo custo provável da ocorrência de um evento como a morte, a doença, ferimentos, invalidez ou perda de propriedade. Atuários também abordar questões financeiras, incluindo as que envolvem o nível das contribuições de reforma necessárias para produzir uma certa renda de aposentadoria e a maneira pela qual uma empresa deve investir recursos para maximizar seu retorno sobre os investimentos em função do risco potencial. Usando seu conhecimento amplo, atuários projeto ajuda e apólices de seguro de preço, planos de previdência, e outras estratégias financeiras de uma forma que vai ajudar a garantir que os planos são mantidos em uma base financeira sólida (Bureau of Labor Statistics 2009).

Emprego tradicional

Em ambos os lados da vida e de acidentes, a função clássica de atuários é calcular prêmios e reservas para apólices de seguro que cobrem vários riscos. Os prémios são a quantidade de dinheiro que a seguradora precisa cobrar do tomador de seguro, a fim de cobrir as perdas esperadas, despesas, e uma disposição para o lucro. As reservas são provisões para riscos futuros e indicam quanto dinheiro deve ser anulado agora para fornecer razoável para pagamentos futuros. Se você inspecionar o balanço de uma companhia de seguros, você vai descobrir que lado do passivo consiste principalmente de reservas.

Do lado da vítima, esta análise envolve muitas vezes quantificar a probabilidade de um evento de perda, o nome de frequência e da dimensão desse evento de perda, chamado de gravidade. Além disso, a quantidade de tempo que ocorre antes do evento de perda também é importante, pois a seguradora não terá que pagar nada até que após o evento ocorreu. Do lado da vida, a análise muitas vezes envolve quantificar o quanto um montante potencial de dinheiro ou de um passivo financeiro vai valer a pena em pontos diferentes no futuro. Uma vez que nenhum desses tipos de análise são puramente processos determinísticos, modelos estocásticos são muitas vezes utilizados para determinar a freqüência e gravidade distribuições e o parâmetros dessas distribuições. Previsão rendimentos de juros e flutuações cambiais também desempenha um papel na determinação de custos futuros, especialmente no lado da vida.

Atuários nem sempre tentar prever eventos futuros agregados. Muitas vezes, o seu trabalho pode relacionar-se determinar o custo dos passivos financeiros que já ocorreram, chamado resseguros retrospectiva, ou o desenvolvimento ou a remarcação de novos produtos.

Atuários também projetar e manter produtos e sistemas. Eles estão envolvidos em relatórios financeiros de ativos e passivos das empresas. Eles devem comunicar conceitos complexos para os clientes que podem não partilham a sua língua ou a profundidade do conhecimento. Atuários trabalham sob um rigoroso código de ética que cobre suas comunicações e produtos de trabalho, mas seus clientes podem não aderir a essas mesmas normas na interpretação dos dados ou usá-lo em diferentes tipos de empresas.

Emprego não tradicionais

Muitos atuários são gerentes de negócios gerais ou diretores financeiros. Eles analisam as perspectivas de negócios com as habilidades financeiras na valorização ou descontando os fluxos de caixa futuros de risco, e muitos aplicar seus conhecimentos de preços de seguros para outras linhas de negócios. Alguns atuários atuar como peritos, aplicando a sua análise em processos judiciais para estimar o valor económico das perdas tais como lucros cessantes ou salários perdidos.

Tem havido um alargamento recente do âmbito do domínio actuarial incluir consultoria de investimento e gestão de ativos. Além disso, tem havido uma convergência dos campos de financeiras gestão de risco e análise quantitativa com ciências atuariais. Agora, atuários também trabalham como gerentes de risco, analistas quantitativos, ou especialistas em investimento. Mesmo atuários em papéis tradicionais estão agora a estudar e usando as ferramentas e os dados anteriormente no domínio das finanças (Feldblum 2001, 8 p.). Um dos mais recentes desenvolvimentos na indústria, a securitização de seguros, requer tanto o actuarial e habilidades financeiras (Krutov 2006).

Outro campo em que os atuários estão se tornando mais proeminente é o do Enterprise Risk Management, para ambas as sociedades financeiras e não-financeiras (D'arcy, 2005). Por exemplo, a Acordo Basileia II para as instituições financeiras, e seu análogo, o Solvência acordo para as companhias de seguros II, requer essas instituições para explicar risco operacional separadamente e, além de crédito, reserva, activo, e risco de insolvência. Habilidades atuariais são bem adequados a este ambiente devido à sua formação na análise de várias formas de risco e, a julgar o potencial de ganho de cabeça, bem como a perda de desvantagem associada a estas formas de risco (D'arcy, 2005).

Remuneração

O processo de credenciamento e exame para se tornar um atuário totalmente qualificado pode ser intensamente exigente. Por conseguinte, a profissão continua a ser muito pequena em todo o mundo. Como resultado, os atuários estão em alta demanda, e eles são muito bem pagos para os serviços que prestam (Esdras de 2011). No Reino Unido, onde existem cerca de 9.000 atuários totalmente qualificados, os salários iniciais típicas pós-universitários variar entre GBP £ 25.300 e £ 35.000 e bem sucedidos atuários mais experientes podem ganhar bem mais de £ 100.000 por ano (Lomas 2009).

Credenciamento e exames

Tornando-se um atuário plenamente credenciado requer passando uma série de rigorosos exames profissionais, geralmente tendo vários anos no total. Em alguns países, como a Dinamarca, a maioria estudo ocorre em um ambiente universitário (Norberg 1990, p. 407). Em outros, como os EUA, a maior estudo tem lugar durante o emprego através de uma série de exames (SOA 2012, CAS 2011). No Reino Unido, e os países com base em seu processo, há uma estrutura universitária-exame híbrido (Instituto e Faculdade de Atuários 2011a).

Apoio Exam

Como estes exames de qualificação são rigorosos, o apoio é geralmente disponíveis para as pessoas que progridem através dos exames. Muitas vezes, os empregadores oferecem pago on-the-job tempo de estudo e pago a participação em seminários destinados para os exames (BeAnActuary 2005b). Além disso, muitas empresas que empregam atuários ter aumentos salariais automáticos ou promoções quando os exames são passados. Como resultado, os alunos atuariais têm fortes incentivos para dedicar tempo de estudo adequada durante horas off-trabalho. Uma regra comum para os alunos do exame é que, para a Sociedade de exames escrivães, cerca de 400 horas de estudo são necessários para cada exame de quatro horas (Sieger 1998). Assim, milhares de horas de tempo de estudo deve ser antecipado ao longo de vários anos, assumindo que não há falhas (Feldblum 2001, p. 6). Na prática, como as percentagens passageiras históricos permanecer abaixo de 50% para estes exames, o "tempo de viagem" para credenciamento é estendido e é necessário mais tempo de estudo. Este processo se assemelha a escolaridade formal, de modo que os atuários que estão sentados para os exames ainda são chamados de "estudantes" ou "candidatos" apesar de deter posições importantes com responsabilidades substanciais.

Atuários Notáveis

- Nathaniel Bowditch

- Matemático americano cedo lembrado por seu trabalho em navegação oceânica. Em 1804, Bowditch se tornou o primeiro escrivão de seguros dos Estados Unidos como presidente da Essex Fire and Marine Insurance Company em Salem, Massachusetts. Sob sua direção, a Companhia prosperou, apesar das condições políticas difíceis ea Guerra de 1812.

- Harald Cramér

- Atuário sueco e probabilística notável por suas contribuições nas estatísticas matemáticas área, tais como o Desigualdade Cramér-Rao (Cramér 1946). Professor Cramér foi um Presidente Honorário da Sociedade Atuarial Sueco (Kendall, 1983).

- James Dodson

- Chefe da Real Escola de Matemática e Escola de Stone, Dodson construído sobre as tábuas de mortalidade estatísticos desenvolvidos por Edmund Halley em 1693 (Lewin 2007, p. 38).

- Edmond Halley

- Enquanto Halley realmente antecedeu muito do que hoje é considerado o início da profissão atuarial, ele foi o primeiro a matematicamente e estatisticamente rigorosamente calcular prémios para uma apólice de seguro de vida (1693) Halley.

- James C. Hickman

- Educador notável atuarial, pesquisador e autor (Chaptman 2006).

- David X. Li

- Atuário qualificado canadense que na primeira década do século 21 foi pioneira no uso de Modelos de cópula de Gauss para a fixação do preço de obrigações de dívida colateralizada (CDOs). O Financial Times o chamou de "atuário mais influente do mundo", enquanto que, no rescaldo da crise financeira global de 2008-2009, para o qual o modelo de Li foi creditado, em parte, a culpa, o modelo foi chamado de "receita para o desastre".

- Edward Rowe Mores

- Primeira pessoa a usar o título de "escrivão" em relação a uma posição de negócios (Ogborn 1956).

- William Morgan

- Morgan foi o escrivão nomeado da sociedade para a Equitable Assurances em 1775. Ele expandiu sobre o trabalho das das Mores e Dodson, e pode ser justamente considerado o pai da profissão atuarial em que seu título tornou-se aplicado ao campo como um todo. (Ogborn 1973) .

- Anette Norberg

- Ir para a sueca Feminino Equipe de ondulação no Jogos Olímpicos de Inverno de 2010. Norberg ganhou medalhas de ouro nos Jogos Olímpicos de Inverno de 2010, o Jogos Olímpicos de Inverno de 2006, sete Campeonato Europeu de Curling, e dois Campeonato Mundial de Curling.

- Maurice Princet

- Atuário francês e colaborador próximo do artista Pablo Picasso . Princet é considerado "Le Mathématicien du Cubisme" ("O matemático do cubismo") por sua "influência crítica sobre o desenvolvimento de Picasso como um artista no nascimento do cubismo "(Boyle, 2002).

- Frank Redington

- Desenvolveu a teoria de Imunização Redington

- Isaac M. Rubinow

- Fundador e primeiro presidente da Casualty Actuarial Society (CASF 2008).

- Elizur Wright

- Atuário e abolicionista americano, professor de matemática na Western Reserve College (Ohio). Ele fez campanha para leis que exigiam empresas de seguro de vida para manter reservas suficientes para garantir que as políticas seriam pagos (Stearns 1905).

Atuários ficcionais

Devido ao baixo perfil público do trabalho, alguns dos atuários mais reconhecíveis para o público em geral acontecem ser personagens em filmes. Muitos atuários estavam descontentes com as representações estereotipadas destes atuários como infeliz, math-obcecado e as pessoas socialmente ineptos; outros afirmaram que os retratos são perto de casa, se um pouco exagerado (Coleman, 2003).